撰稿丨黎 烁

编辑丨麦 子

美编丨CBEA独耀

电动化作为汽车变革的趋势已经毫无疑问,随着疫情缓解,以及主机厂纷纷向电动化转型,海外电池扩产正在加速,产能增长势头迅猛。

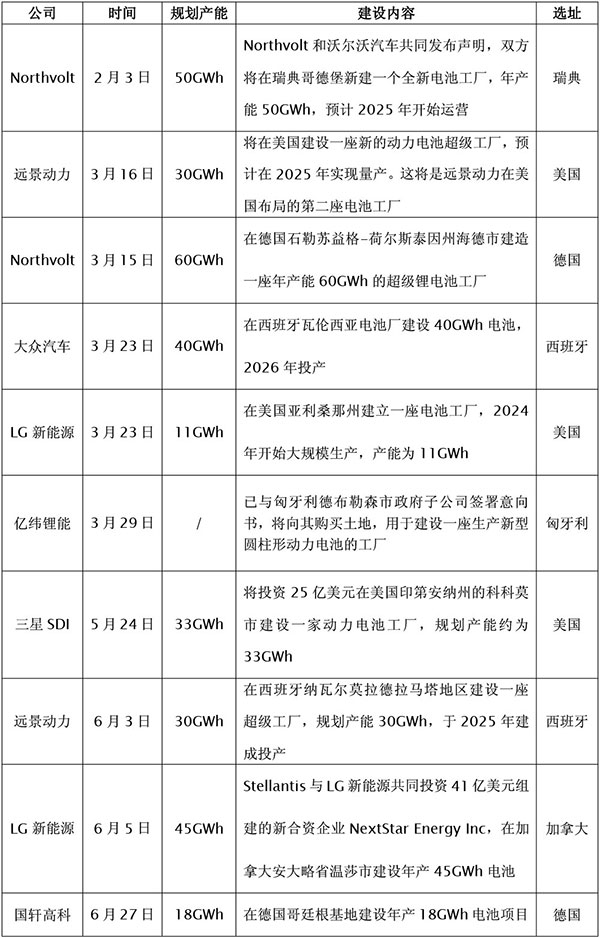

据电池中国不完全统计,仅今年1-6月,远景动力、Northvolt、LG新能源、亿纬锂能、国轩高科、三星SDI和大众汽车等在欧洲、北美等地官宣新建的动力电池项目就超过300GWh,此外还有不少企业蠢蠢欲动,更多项目正在紧锣密鼓地商谈之中。

2022年1-6月部分海外电池扩产项目

过去两年,受疫情影响,欧洲、北美等地的动力电池制造项目建设并不及预期,且因部分车企电动化决心未定,多数亚洲企业赴欧美建厂还处于酝酿阶段。随着疫情得到控制,海外车企、当地政府发展电动汽车的决心逐渐明晰,部分电池头部企业也相继拿下了国际车企巨头长期合作订单,电池厂商在欧美等地建厂的步伐明显加快。

譬如,远景动力与梅赛德斯奔驰达成战略合作的同时,宣布在北美建设第二座工厂,LG新能源、三星SDI与Stellantis在北美达成合作后,也很快官宣了北美建厂的规模和时间点。同样的,亿纬锂能大圆柱电池获得国际车企认可后,也启动了欧洲建厂流程,国轩高科与大众汽车牵手后,新基地也正式落户德国。

除了上述已经官宣的外,今年5月,有消息称宁德时代计划在美国选址建设一座动力电池工厂,总投资额或高达50亿美元,规划年产能约80 GWh,将为宝马、福特等客户提供电池产品。

根据欧美等地车企、电池企业的长远发展战略,预计到2030年,包括大众汽车、ACC、Northvolt、宁德时代、松下电池、三星SDI、LG新能源、远景动力、SK On、亿纬锂能、蜂巢能源、国轩高科、孚能科技等电池和整车企业规划的中国之外的电池总产能接近2000GWh。其中,仅大众汽车,规划到2030年,在欧洲建设6座大型电池工厂,产能将达到240GWh。

基于对海外市场未来巨大潜力的研判,以及海外订单激增,一些尚未出海的国内电池企业也在摩拳擦掌,规划着全球布局。

海外电池项目扩产周期更长、规模更大,也将带动锂电上游新的增长需求,对于国内锂电装备、材料等产业链也将形成新的增长极。

近日,华西证券表示,经测算到2025年整体海外动力锂电企业对设备新增需求将超过500亿元。

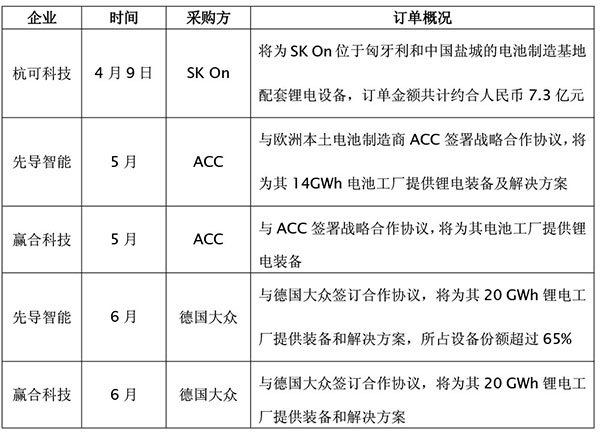

实际上,今年以来,国内锂电装备头部企业已经相继拿下海外大规模锂电装备订单。

2022年1-6月部分国内上市公司新签海外锂电设备订单

据电池中国不完全统计,今年以来,包括先导智能、赢合科技、杭可科技、利元亨等多家头部锂电设备企业,斩获了多宗海外电池和整车企业的锂电相关设备订单。

值得注意的是,细究今年以来海外电池、整车企业的订单可以看出,一方面海外订单多向国内设备头部企业集中;另一方面,海外采购偏向于“打包”,订单采购往往是多环节集中来自为数不多的几家客户。

例如,ACC的 14GWh电池工厂中的设备供应商主要为先导智能和赢合科技,其中,先导智能获得了ACC 14GWh产线从模切到组装整个中后段锂电设备订单,赢合科技则获得了其前端主要设备订单。

德国大众的20GWh电池工厂设备订单中,先导智能几乎拿下了其65%的设备订单份额。

可以看出,海外整车、电池企业在签订采购订单时,往往倾向于从头部企业集中采购电池产线的绝大部分设备份额。小编认为,主要原因在于,经过中国电动汽车及动力电池产业链多年的发展培育,国内锂电装备头部企业在锂电整个产线设备、工艺、制造和协同方面具备了比较成熟的综合优势,可以较快帮助海外企业将产能落地和释放。

接下来几年,国内锂电装备头部企业,预计将是海外电池产能扩建的主要设备供应商。

此外,对于锂电设备各细分领域龙头企业来说,随着海外市场巨大增量带来的设备出海机会,也将在接下来几年快速爆发,细分领域头部企业或有机会抓住海外汽车电动化机会,实现蝶变。

一方面,包括宁德时代、远景动力、亿纬锂能、国轩高科、蜂巢能源等中国头部电池企业正积极在海外市场攻城略地,这些企业在中国有着成熟、稳定的设备供应商体系,对设备各工序段的性能、指标,相关企业研发、产品实力耳熟能详,伴随着这些头部电池企业在海外布局,也将会带动相关细分领域的设备企业走向海外。有着头部电池企业的订单保障和背书,相关细分领域的设备龙头有望打入国际电池、整车供应链,获得更多国际市场订单。

另一方面,得益于进入国内头部电池企业供应链,以及中国锂电产业的整体带动,各核心工序领域涌现的头部企业,凭借多年订单、资金、技术、研发和服务等优势,已经茁壮成长,在研发、产能和海外市场拓展方面已经具备优势,部分企业已经切入国际头部电池企业供应链。

可以预见,随着海外电池产能的逐步落地,接下来几年中国锂电设备企业将会有越来越多的订单来自海外市场,而借助这一轮电动汽车、动力电池全球化参与和市场拓展的带动,全球汽车及电池产业将会有更多中国高端制造。

- 最新评论

- 我的评论