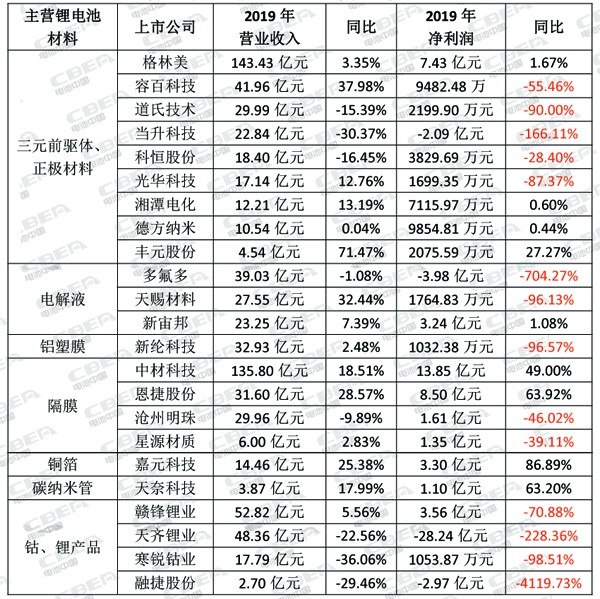

近日,国内多家锂电池产业链上市公司公布了2019年业绩快报。电池中国网梳理发现,国内多数锂电池材料企业2019年业绩增长不及预期,且大部分公司业绩同比下滑。

据电池中国网梳理统计的23家锂电池上游材料、矿产资源企业样本中,有14家企业净利润出现下滑,占比超过总数一半,部分企业甚至出现亏损。电池中国网对比动力电池、锂电池材料和锂电设备各环节上市公司盈利情况来看,材料端整体盈利能力下滑最为严重。(动力电池、锂电设备相关情况将在后续文章中报道。)

从下游需求来看,2019年受新能源汽车财政补贴大幅退坡影响,新能源汽车产销均出现下滑,对动力电池需求有所减弱。动力电池应用分会数据显示,2019年我国新能源汽车动力电池装机量为62.2GWh,同比仅增长9.3%,动力电池装机量增速放缓,进而影响到对上游锂电池材料、锂盐、钴盐,以及矿产资源的需求。

产能陆续释放

另一方面,前几年动力电池产业高速增长,也带动了上游锂电池材料投资增多,很多生产锂电池材料的企业产能在去年陆续释放。数据显示,2019年我国锂电池正极材料出货量超过40万吨,同比增长三成左右。其中,三元正极材料出货量增长近四成;另外,磷酸铁锂、锰酸锂等材料产量也有明显提升。

产品价格不断下降

市场供应增多,但是下游需求疲软,导致锂电池材料价格快速下滑。如电池级碳酸锂均价到2019年12月底已经跌至5.1万元/吨,较年初下降了近40%;磷酸铁锂报价也跌破5万元关口,最低已下探至4.6万元/吨。快速下滑的锂电池材料价格,使得材料企业的毛利率也大幅降低。道氏技术、当升科技、容百科技、科恒股份、光华科技等三元前驱体或正极材料企业均表示,原材料价格波动较大、主营产品价格下滑,致使毛利率降低,影响到企业2019年度营业收入及利润。

上游锂、钴资源端:赣锋锂业、天齐锂业均在公告中指出,由于锂精矿、锂化工产品销售价格较2018年同期相比有下降,影响了公司2019年净利润增长;寒锐钴业表示,2019 年度,由于市场环境变化,钴金属价格同比大幅下跌,公司钴产品毛利率降低,报告期内公司净利润大幅下降。

事实上,2019年度,锂电池材料价格都在下降。隔膜企业沧州明珠表示,由于锂离子电池隔膜产品市场竞争激烈,公司产品销量、销售价格均较上年同期下降,同时由于产能未充分有效释放,导致产品成本较高,盈利能力下降;星源材质的业绩也同样受到“锂离子电池行业降本压力,隔膜产品价格下降”影响。不过,中材科技却因增资收购湖南中锂,使得报告期内盈利水平大幅提升,但这仅是个例。

电解液方面,由于2018年已经经历过“价格战”,2019年电解液市场价格相对较为稳定。新宙邦2019年度业绩相对稳定,但是同为电解液生产商的天赐材料却因正极材料业务盈利不佳拖累业绩。而另一电解液原料供应商的多氟多,却因“造车连累”,净利润下滑近7倍,亏损近4亿元。

值得注意的是,生产锂电池用高性能铜箔的嘉元科技和锂电池新兴导电材料——碳纳米管导电材料的天奈科技,2019年度业绩仍表现良好。

尽管大部分锂电池材料企业2019度营业收入和净利润都有受到“市场竞争激烈、产品销量或价格下滑”影响,但有些企业业绩受“其他因素”拖累也非常明显。如当升科技、容百科技2019年度部分客户大幅计提应收款项坏账准备,致使业绩受到明显影响;天齐锂业则因“对SQM计提减值准备”、为购买 SQM 股权新增贷款产生16.70 亿元利息费用等,出现大幅亏损。磷酸铁锂材料生产商德方纳米则比较幸运,因“获得数额较大的政府补助”使得营收和净利润都维持正向增长。

- 最新评论

- 我的评论